Ambiente

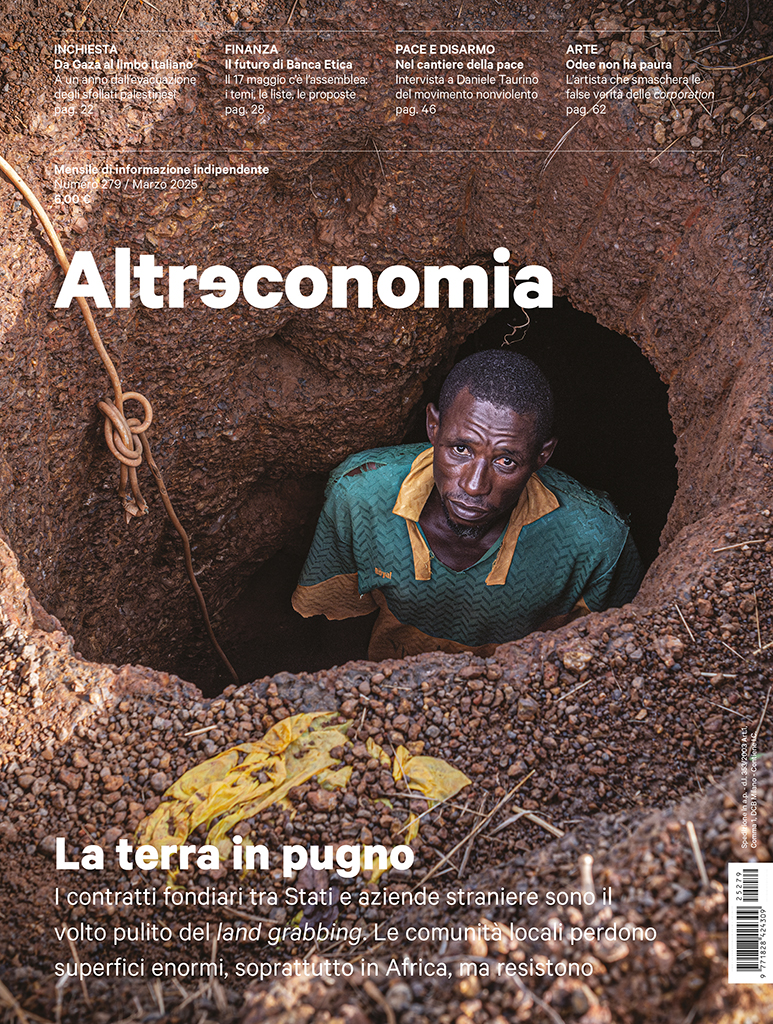

La natura è sul mercato

La finanza globale scommette sui beni comuni, e si dà appuntamento a Edimburgo, per il primo “Forum globale sul capitale naturale”. È in programma il 21 e 22 novembre, e tra i promotori anche le banche italiane Unicredit e Monte dei Paschi di Siena.

Nell’infografica di Re:Common per Altreconomia (in allegato) e frontiere della speculazione, dal petrolio ai "servizi degli ecosistemi" —

Sarà il mercato a salvare la Terra dalla crisi ecologica. Magari non ci credete, ma se avrete la pazienza di pagare 800 sterline e raggiungere Edimburgo, dove a fine novembre si terrà il primo “Forum mondiale sul capitale naturale” (www.naturalcapitalforum.com), le principali banche del pianeta -tra cui Unicredit e Monte dei Paschi di Siena– vi spiegheranno come.

Il Forum arriva a un anno dalla dichiarazione sul “capitale naturale”, siglata lo scorso anno a Rio de Janeiro, in occasione del vertice Onu sullo sviluppo sostenibile: dopo aver devastato l’economia produttiva, portando il pianeta sull’orlo del tracollo nel 2008, la finanza globale guarda alla natura come una via di uscita dalla crisi.

Crisi che ha, infatti, scoperchiato il vaso di Pandora della finanziarizzazione dell’economia e della società. Aprendo una nuova fase del capitalismo, in cui lo scambio di soldi, rischi e prodotti associati alla natura è molto più profittevole di quello di beni e servizi. Ciò ha enormi implicazioni -geografiche e tematiche- in merito agli investimenti di un’enorme mole di capitali finanziari: dal principio dello scorso decennio, infatti, la finanziarizzazione ha iniziato una ricerca spasmodica di nuove frontiere, di nuovi limiti, identificati nelle risorse naturali, intesi come meccanismo per generare nuovi asset da cui estrarre più profitto.

In seguito alla creazione di un unico mercato mondiale dei capitali -avvenuta negli anni 70-, dalla fine degli anni 80 la finanziarizzazione ha dato risposte alle ricorrenti crisi economiche che le politiche liberiste e i nuovi mercati produttivi globali da soli non riuscivano a risolvere. Il primo a dilagare fu il mercato dei future sul greggio, risolvendo così le crisi petrolifere, togliendo potere al cartello dell’Opec. Quindi i mercati di tutte le commodity sono stati progressivamente inquinati dalla finanza speculativa, con la scusa che questi mercati, spesso dominati da oligopoli, funzionavano male per mancanza di liquidità. E così vennero finanziarizzati oro, metalli e infine l’elettricità -chi ricorda gli scandali Enron e Dyenergy negli Usa alla fine degli anni 90?-.

Negli ultimi 10 anni è avvenuto l’assalto definitivo, quando -dopo le crisi finanziarie asiatiche e l’esplosione della bolla delle dot.com negli Usa- l’economia a debito e l’espansione dei mercati finanziari sono stati foraggiati dai governi per sostenere domanda e crescita.

I vincoli finanziari ad investire in prodotti speculativi collegati alle risorse naturali furono allentati, e le grandi banche di affari presero il sopravvento: JP Morgan, Goldman Sachs e gli altri colossi non solo sono diventati i principali trader delle commodity finanziarizzate, ma anche di quelle fisiche, controllando impianti di raffinazione, depositi di carburante, società che gestiscono petroliere. Il passo alle commodity agricole è stato breve: l’esplosione di investimenti speculativi sul cibo ha portato alla crisi alimentare del 2008, e quindi ai nuovi picchi dei prezzi che viviamo oggi.

Esistono 9mila miliardi di dollari in contratti derivati -di cui il 94% in mano a sole cinque banche-, che speculano al rialzo, ma anche al ribasso, basta che ci sia volatilità e oscillazioni impreviste, esattamente quello offrono i mercati delle commodity.

Esistono, inoltre, strumenti di finanza strutturata che mirano a cartolarizzare le materie prime estratte dalle miniere, anticipando i proventi futuri con l’emissione di miliardi di titoli finanziari. Oltre alla cattura finanziaria delle merci esistenti, la finanza ha lavorato anche alla creazione di nuove merci: lentamente, nel mondo anglossassone si è sviluppato un mercato del gas naturale parallelo a quello del greggio e fortemente finanziarizzato sin dalla sua concezione. La sfida è ancora aperta in Europa, dove nei prossimi anni si definirà il sistema di prezzo da adottare per il gas scambiato nel mercato liberalizzato in costruzione. Ovviamente non manca la sete di acqua: nelle parole del capo-economista di Citigroup, Willem Buitler, “mi aspetto di vedere in un prossimo futuro una massiccia espansione degli investimenti nel settore idrico, compresa la produzione di acqua fresca e pulita da altre fonti, lo stoccaggio e il trasporto di acqua… reti di acquedotti che supereranno la capacità di quelli di petrolio e gas oggi […]. Mi aspetto di vedere un mercato integrato a livello mondiale per l’acqua dolce entro 25 o 30 anni. Una volta che lo saranno i mercati spot, seguiranno mercati dei future e altri strumenti finanziari derivati a base di acqua. L’acqua diventerà alla fine la più importante classe di asset basata fisicamente su una merce, da far impallidire petrolio, rame, materie prime agricole e metalli preziosi.”

Quando le merci reali non bastano se ne possono inventare di nuove, con la stessa logica che Citigroup ha sintetizzato per l’acqua: dare un prezzo monetario al bene comune naturale, che diventerà una merce, creare l’infrastruttura globale per scambiarla, infine generare una scarsità della merce nel nuovo mercato, cosicché ci si possa innestare quello finanziario per estrarre extra profitti. Un primo laboratorio è stato il mercato del carbonio, cioè i certificati che equivalgono alla promessa di una riduzione delle emissioni di CO2 in futuro, nuovo asset “virtuale” su cui investire ricchezza anche in maniera speculativa, con la scusa della lotta ai cambiamenti climatici. Per legge è stato creato un mercato europeo del carbonio -l’European Trading System-, che oggi non funziona perché il prezzo delle emissioni evitate è troppo basso e così l’anidride carbonica prodotta continua ad aumentare.

I banchieri però non demordono, e a Edimburgo rilanciano alla grande. L’obiettivo è dare un valore monetario a tutti i servizi che gli ecosistemi da sempre ci forniscono generosamente e gratis. Volutamente confondono il valore -per altro inestimabile- della natura con il suo potenziale prezzo di mercato, con la scusa dell’urgenza di combattere l’inquinamento degli ecosistemi, altra esternalità non prevista della globalizzazione che la finanziarizzazione pretende di risolvere. La legge ambientale viene trasformata da regole e sanzioni a “compensazioni”, e il mercato saprebbe stabilire il prezzo in maniera efficiente. La scarsità di biodiversità ed ecosistemi che l’inquinamento provoca viene usata come scusa per trasformare i servizi degli ecosistemi in beni economici, invece di cambiare il modello energetico, agricolo e di sviluppo che sta portando alla loro distruzione. Il nuovo mantra è il “commercio” e il “pagamento” per i servizi degli ecosistemi, purché non si cambi il modo in cui usiamo, abbiamo accesso e gestiamo i beni comuni naturali. E questo non è un gioco finanziario a somma zero, come sostengono i nuovi “capitalisti naturali”: il fine ultimo di tale processo è rinchiudere la gestione delle risorse naturali nella struttura futura dei mercati di capitale, riducendo la possibilità di rivendicare i beni comuni e la loro gestione diretta da parte delle comunità interessate. —